▶記事は編集方針を基に作成され、ランキングは評価基準に則り中立的に作成しています。当サイトは広告収入を基に運営されています。

なお、海外FX口座開設の教科書はfinconnect株式会社が所有・運営しています。

海外FXのボーナスは基本的に税金がかかりません。ただし、獲得したボーナス自体を現金化できる場合は税金が発生する場合があります。ポイントは、現金化できるかどうかです。

- 取引のみ利用できて現金化できないボーナス

- クッション機能付きの口座開設ボーナス

- クッション機能付きの入金ボーナス など

- 取引に応じて付与されるポイント

- XMロイヤルティポイント

- BigBossポイントなど

- 損失が補填される乗換ボーナス

例えば、海外FXの取引にだけ利用できるボーナス(クッション機能のあるボーナス)や、取引ボーナスをクレジット(取引にのみ使える資金)に交換した場合は、税金はかかりません。

なぜなら、取引資金として使える仮想のお金で、現金化ができないからです。海外FXのボーナスの多くはクッション機能があるため、ボーナス自体が課税対象になるケースは少ないです。

一方で、一部の海外FX業者が提供しているクッション機能のないボーナス(取引に利用できないが条件を満たせばボーナス自体を出金できる)や、取引ボーナスを現金化した場合は課税対象となる場合があります。

海外FXで課税対象のボーナスを現金化した場合は、確定申告が必要です。確定申告が必要な人や手続きについては海外FXの確定申告と必要書類をご覧ください。

※FXのルールや注意点に関しては、金融庁「外国為替証拠金取引について」をご確認ください。

現金化できない海外FXのボーナスは税金が発生しない

現金化できない海外FXのボーナスは税金が発生しません。税金がかからないボーナスは、主に3つあります。

税金がかからないボーナス

- 取引のみ利用できて現金化できないボーナス

- クッション機能付きの口座開設ボーナス

- クッション機能付きの入金ボーナス など

- 取引に応じて付与されるポイント

- XMロイヤルティポイント

- BigBossポイントなど

- 損失が補填される乗換ボーナス

取引のみ利用できて現金化できないボーナス

海外FXのクッション機能付きボーナスは、取引のみに利用できる仮想のお金なので税金がかかりません。海外FX業者の口座開設ボーナスや入金ボーナスのほとんどはクッションが機能あるので、税金がかからないケースが多いです。

ただし、AXIORYやTraderstrust、FBSのようなクッション機能がなく現金化できるボーナスは課税対象なので、口座開設の際には注意しましょう。

取引に応じて付与されるポイントのクレジット化

XMのロイヤルティポイントやBigBossポイントなど、取引に応じてもらえるポイントをクレジット(取引のみに利用できる資金)に交換した場合は税金がかかりません。

クレジットカードや店舗ポイントが税金がかからないのと同じです。ただし、ポイントを現金に交換した場合は税金が発生するので注意しましょう。

損失が補填される乗換ボーナス

移動元のFX会社から資金移動を行い、資金移動に伴って強制決済した際の損失を全額補填するボーナスには税金がかかりません。なぜなら海外FXの損益は通算できるからです。

ボーナスを使えば損失がなくなるだけではなく、ボーナスをうまく利用すれば大きな利益を得ることも可能です。

損益通算とは、各種所得金額の計算上生じた損失のうち一定のもの(損益通算の対象となる所得の範囲(1)から(4)記載の所得)についてのみ、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に他の各種所得の金額から控除することです。

引用元:国税庁公式サイト

現金化できる海外FXのボーナスは税金がかかる

現金化できる海外FXのボーナスは基本的に税金がかかります。課税対象となるボーナスは、主に3つあります。

課税対象となるボーナス

- 取引に応じて現金化できるボーナス

- 現金付与(キャッシュバック)のボーナス

- 取引に応じて獲得でき、現金化できるポイント

取引に応じて現金化できるボーナス【一時所得】

AXIORYやTraderstrust、FBSの入金ボーナスのように、取引に使用できない代わりに取引数量に応じて出金可能なボーナス(クッション機能なしのボーナス)は、現金化した時点で課税対象です。

ボーナスが付与された時点では税金はかかりませんが、出金できるようになると所得とみなされるためです。海外FXの入金ボーナスは取引にのみ利用できる(クッション機能あり)場合がほとんどですが、一部の業者ではクッション機能がないボーナスを提供しています。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

引用元:国税庁公式サイト

現金付与(キャッシュバック)のボーナス【雑所得】

TraderstrustのVIPキャッシュバックやキャッシュバックサイトのように、取引に応じて現金がキャッシュバックされるボーナスは課税対象です。

また、現在開催していませんが、iFOREXでは過去に口座残高と取引の条件を達成した場合に毎月利息(金利)が受け取れるキャンペーンを行っていました。キャッシュバックボーナスと同様に、現金として付与されるので課税対象です。

総収入金額 – 必要経費 = 業務に係る雑所得

(注)業務に係るものとは、副業に係る収入のうち営利を目的とした継続的なものをいいます。

引用元:国税庁公式サイト

取引に応じて獲得でき、現金化できるポイント【雑所得】

XMのロイヤルティポイントやBigBossポイントなど、取引に応じてもらえるポイントを現金に交換した場合は、課税対象です。

ただし、ポイントをクレジット(取引のみに利用できる資金)に交換した場合は課税対象外です。

雑所得と一時所得の違い

雑所得と一時所得は、継続性があるが否かで判断します。継続性があると判断できるものは「雑所得」、継続性がなく贈与とみなされる場合は「一時所得」です。

雑所得と一時所得は、確定申告の際の控除に違いがあります。一時所得は確定申告の際に50万円の特別控除があり、控除後の2分の1に相当する金額が課税額となります。

一時所得の金額は、次のように計算します。

総収入金額 – 収入を得るために支出した金額(注) – 特別控除額(最高50万円) = 一時所得の金額

引用元:国税庁公式サイト

一方で、雑所得は青色申告を行えば所得金額から最大65万円を差し引け、一時所得よりも経費対象となるものが広く認められています。どちらがお得かになるかは所得額で異なります。

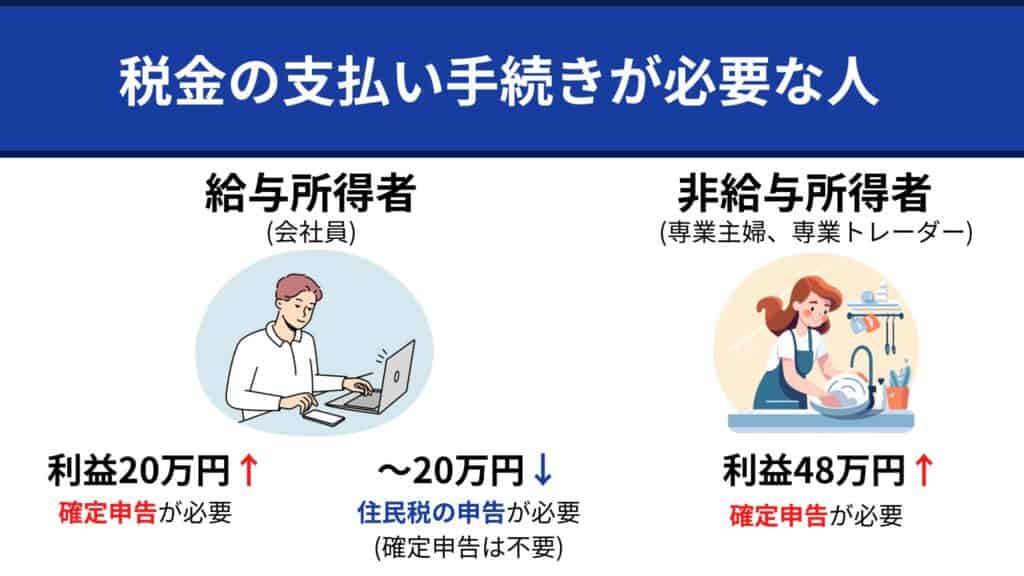

海外FXのボーナスで確定申告や税金の手続きが必要なケース

海外FXで確定申告が必要なのは、年間20万円以上(非給与所得者は年間48万円以上)の利益が出た人です。利益や課税対象のボーナスが年間20万円未満なら確定申告は不要。

ただし、住民税の申告は別途必要です。あくまで所得税の支払い手続きである確定申告が不要なだけで、住民税は支払う必要があります(確定申告すると住民税の手続きもしてくれます)。

確定申告や住民税の申告が必要なケースは下記の通りです。

海外FXで税金の支払い手続きが必要なケース

- 給与所得者で利益20万円以上

- 確定申告が必要

- 給与所得者で利益1円~20万円未満

- 住民税の申告が必要(確定申告は不要で、別途手続きする)

- 非給与所得者で利益48万円以上

- 確定申告が必要

勘違いしている方が多いのが、②の住民税の申告についてです。給与所得者は1円でも利益があれば住民税を支払う必要があるので、「確定申告不要=税金は支払わなくていい」という考えは誤りです。

確定申告した場合は、自治体に自動で通知が行くので住民税の申告は不要ですが、確定申告しない場合は各自治体の公式サイトや窓口から別途手続きが必要なので注意しましょう。

【Q&A】海外FXのボーナスと税金に関して知っておくべき知識

海外FXのボーナスと税金に関するよくある質問を紹介します。

【まとめ】海外FXのボーナスを現金化したら税金が発生!対象者は確定申告しよう

海外FXのボーナスに税金がかかるかは、現金化できるかで判断しましょう。現金化できないボーナスなら税金は関係ありません。

ただし、海外FXのボーナスは現金化すると課税対象となり、継続性があるか否かで「雑所得」と「一時所得」に分かれます。取引に応じて付与されるポイントのように、使い道によって税金発生の有無が異なるケースもあるので注意しましょう。

海外FXの利益と課税対象のボーナスが年間20万円以上の方は確定申告が必要です。また、20万円未満でも住民税の申告が必要な点に注意してください。下記に当てはまる方は、確定申告または住民税の申告をしましょう。

海外FXで税金の支払い手続きが必要なケース

- 給与所得者で利益20万円以上

- 確定申告が必要

- 給与所得者で利益1円~20万円未満

- 住民税の申告が必要(確定申告は不要で、別途手続きする)

- 非給与所得者で利益48万円以上

- 確定申告が必要

確定申告が必要な方は、海外FXの確定申告と必要書類を参考にしてください。また、無駄な税金を払いすぎて損しないように海外FXの節税対策を行い、できるだけ税金を減らしましょう。

参考文献

- AXIORY公式:キャンペーン

- TradersTrust公式:プロモーション

- FBS公式:100%入金ボーナス

- XMTrading公式:ロイヤルティプログラム

- BigBoss公式HP:BigBossポイントとは

- 国税庁:外国為替証拠金取引(FX)の課税関係

- 国税庁:外国為替証拠金取引(FX)による収入がある場合

- 国税庁:国税局・税務署を調べる

- 国税庁:総合課税制度